半导体行业周报:半导体周期仍在底部区间,存储厂业绩有望复苏

全球半导体销售额连续三个月同比增长,中国区增速最快,半导体周期仍处于相对底部区间,AI拉动需求复苏。

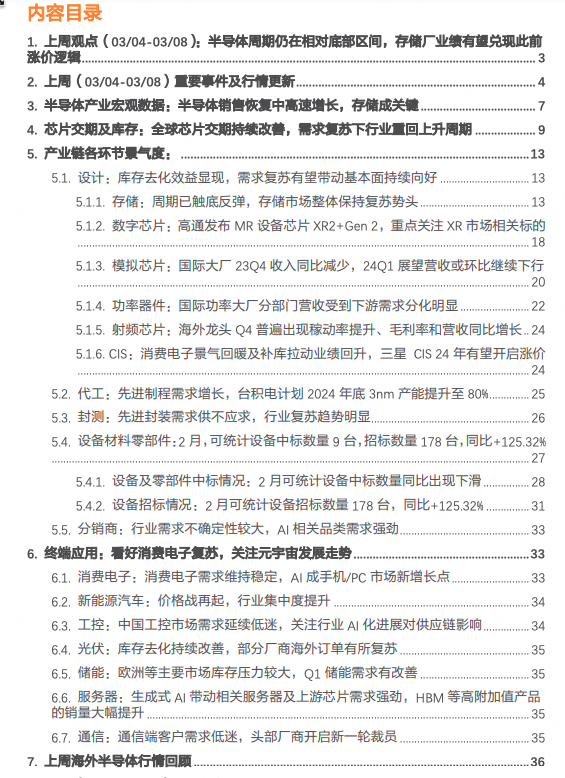

一周行情概览:上周半导体行情落后大部分主要指数。上周创业板指数下跌0.92%,上证综指上涨0.63%,深证综指下跌0.70%,中小板指下跌1.19%,万得全A下跌0.04%,申万半导体行业指数下跌1.06%,半导体行业指数行情落后于除中小板以外主要指数。半导体各细分板块分化明显,封测板块领涨,半导体制造跌幅最大。半导体细分板块中,IC设计板块上周下跌1.1%,半导体材料板块上周下跌1.3%,分立器件板块上周下跌0.3%,半导体设备板块上周上涨1.3%,封测板块上周上涨4.6%,半导体制造板块上周下跌3.0%。

行业周期当前处于相对底部区间,我们认为短期来看应该提高对需求端变化的敏锐度,优先复苏的品种财务报表有望优先改善,长期来看天风电子团队已覆盖的半导体蓝筹股当前已经处于估值的较低水位,经营上持续优化迭代的公司在下一轮周期高点有望取得更好的市场份额和盈利水平。创新方面,人工智能/卫星通讯/MR将是较大的产业趋势,产业链个股有望随着技术创新的进度持续体现出主题性机会。

全球半导体销售额连续三个月同比增长,中国区增速最快,半导体周期仍处于相对底部区间,AI拉动需求复苏。SIA数据显示2024年1月全球半导体销售额达到476.3亿美元,同比增长15.2%,其中,中国区1月销售额为147.6亿美元,同比增长26.6%,是增速最快的区域。我们认为本轮半导体周期仍处于相对底部区间,需求端受到AI拉动,云端算力的建设和AI功能推动的智能终端换机(如AI手机/AI PC等)均有望对半导体产业带来较大增量,后续如果有更加刚需的AI应用出现预计将加快换机的趋势,看好AI手机/AI PC产业链在本轮周期中的量价齐升机遇。

存储厂季度业绩有望兑现此前涨价逻辑,看好涨价的持续性。24Q1进入尾声,根据闪存市场数据,NAND价格指数自2023年8月触底以来,已有约80%涨幅,DRAM价格指数相对底部也有超30%涨幅,存储厂受益于产品涨价,预计板块毛利率和净利率在24Q1均环比持续提升,兑现此前产品涨价的逻辑。考虑到AI对智能终端的拉动,以及国产模组渗透率有望提升的趋势,预计国产模组厂产品涨价趋势年内具有较好的持续性,看好产业链公司业绩表现。

内容摘要: